So che di questi tempi va di moda, in particolare a sinistra, sostenere che il concetto di classe è morto, che non si tratta più di esso, che [la contrapposizione] sinistra-destra è morta, ecc. Ma su Bloomberg c’era un articolo interessante (29 agosto 2011) – Give Karl Marx a Chance to Save the World Economy [1] – scritto da George Magnus, uno dei senior economic adviser [2] presso la UBS Investment Bank. Confusi? Perché un banchiere dovrebbe invocare le riflessioni del filosofo, da tempo defunto e sempre avvilito (dai banchieri)? Tornare a Marx è da sempre parte usuale della mia riflessione, perché la sua analisi del capitalismo non è stata a mio parere superata – le fonti del profitto, l’importanza di vedere al di là delle superficiali relazioni di scambio, la comprensione delle relazioni di classe insite nella produzione che ne deriva. E ora un banchiere sta suggerendo la necessità di leggere Karl Marx.

Persino i cosiddetti progressisti, oggi, pensano che sia di tendenza sostenere che il concetto di classe è morto, che non si tratta più di classe, che [la contrapposizione] sinistra-destra è obsoleta, ecc.

Ricordo un’intervista della PBR statunitense di quest’anno, in cui il fondatore dell’Huffington Post –orientato su posizioni Democratiche – in risposta ad una domanda sulle percezioni politiche del sito ora posseduto da AOL, affermò:

… Sono stanco di ripetere che è ora che tutti noi giornalisti superiamo [i concetti di] sinistra e destra. Davvero, è un modo obsoleto di guardare ai problemi che l’America sta affrontando.

Immagino che lo sarebbe se tu avessi guadagnato milioni sulle spalle dei liberi lavoratori. Ma si tratta di una posizione comune, di questi tempi. Ovviamente i conservatori la sosterrebbero sempre, perché tentano di offuscare i meccanismi della gerarchia di classe.

Hanno un legittimo interesse a sviluppare il mito del “libero mercato” nel quale tutti noi siamo essenzialmente liberi commercianti e auto-produttori che accettano (aiutati dalle forze di mercato) di specializzarsi come fornitori di manodopera o di capitale. Il mito continua [e racconta] che siamo tutti liberi commercianti – tutto è volontario e tutti gli scambi sono mediati da prezzi di mercato, che assegnano ad ogni controparte pari valori d’uso di cui godere al termine degli [scambi] stessi.

Chiaramente quest’ottica non mi appartiene – [il fatto] che sinistra e destra costituiscano [ormai] una dicotomia obsoleta. Anche se credo che la dicotomia possa essere arricchita con l’aggiunta di un altro asse per formare un quadrante (per esempio, il Political Compass), l’asse sinistra-destra ha ancora rilevanza.

L’ottica di libero mercato – [secondo cui] ogni cosa può essere compresa al livello dello scambio – diventa discutibile quando ci concentriamo sul mercato del lavoro. Dopotutto, i lavoratori non vendono lavoro – vendono piuttosto forza lavoro (la capacità di lavorare). Il che invoca immediatamente un imperativo manageriale. Perché? Risposta: perché del valore d’uso della forza lavoro si gode ([il valore d’uso della forza lavoro è] estratto) nell’ambito dello scambio effettivo (cioè mentre i lavoratori sono ancora al lavoro). [A fronte di ciò] il valore d’uso – la fonte di profitto – è incerto e suggerisce [l’uso di] una funzione di controllo.

I datori di lavoro devono controllare che quel valore d’uso si realizzi come produzione in un ambiente in cui la maggioranza dei lavoratori preferirebbe non essere. [Ossia] un ambiente dinamico di molto differente rispetto a quello di un negozio in cui entriamo a comprare un ninnolo da goderci in seguito.

Essenzialmente, per me, i concetti di sinistra e destra riguardano le dinamiche di classe, e in questa sede sto usando [il termine] classe in senso Marxiano. So che oltre alla distinzione fondamentale capitale-lavoratore ci sono complesse [sovra]strutture di cui certamente le élite al potere si servono proprio per oscurarle ulteriormente (per esempio, il genere, l’identità sessuale, la razza, ecc.) ma, quando la pressione cresce, la lotta per la distribuzione del reddito che deriva dalla produzione è ancora molto significativa.

Non possiamo comprendere davvero la crisi a meno che non comprendiamo le dinamiche di classe sottostanti. Certo, di solito dico che la crisi è il risultato di una politica di governo mediocre e di un insuccesso nell’impiegare in maniera appropriata gli strumenti fiscali a disposizione degli Stati. Ma la domanda che ne segue è: PERCHÉ?

Perché i nostri governi stanno cedendo alle pressioni ad inasprire la politica fiscale quando è chiaro che una spesa più elevata è disperatamente necessaria e che non sembra provenire dal settore privato?

Andando al sodo – com’è che il dibattito politico è inondato da quelli che desiderano consistenti tagli alla spesa, in un periodo in cui disoccupazione e sottoccupazione nella più grande economia si avvicinano al 20%?

Com’è che ignoriamo il fatto che ogni giorno milioni di lavoratori, più o meno lentamente, stanno esaurendo tutta la ricchezza che hanno accumulato nel corso delle proprie vite lavorative per vivere solo una vita sobria poiché i loro redditi si sono prosciugati a causa della mancanza di lavoro?

Com’è che viene preso addirittura sul serio chi sostiene che ora i sussidi di disoccupazione dovrebbero essere ridotti, quando per milioni [di persone] essi costituiscono l’unica ancora di salvezza?

Com’è che quando le principali banche d’investimento di Wall Street (e altrove in altri Paesi) – che hanno agito con tanta considerazione della legge e della società civile quanto i contrabbandieri e i narcotrafficanti nel periodo del proibizionismo – sembravano finire sul lastrico quando le loro stesse scommesse sono esplose, il Governo ha potuto annunciare entro poche ore imponenti bailout, mentre qualcosa di così essenziale come la creazione di posti di lavoro pubblici ad un salario minimo è giudicata insostenibile?

Com’è che migliaia di criminali ogni giorno si stanno ancora presentando al lavoro nel settore finanziario e guadagnano bonus imponenti per compiere un lavoro totalmente non produttivo, quando migliaia di persone povere (neri) vengono imprigionate ogni giorno per aver commesso crimini minori a danno della proprietà, e tipicamente contro i loro stessi simili?

Ad ogni modo, cos’ha a che fare Marx con tutto questo?

George Magnus dice che:

I fautori della politica – che si stanno sforzando di comprendere la raffica di panici finanziari, le proteste ed altre malattie che affliggono il mondo – farebbero bene a studiare il lavoro di un economista defunto da tempo: Karl Marx. Più in fretta riconosceranno che siamo affrontando una crisi epocale del capitalismo, più saranno preparati a gestire una via d’uscita da essa.

Questo è quanto sostiene un consulente di una banca d’investimento, e sarà pubblicato da Bloomberg.

Il fondamento del richiamo di Magnus alla lettura di Marx risiede nella sua opinione che, anche se la “scaltra analisi del filosofo del capitalismo presentava molte imperfezioni … l’odierna crisi economica globale presenta qualche inspiegabile somiglianza con le condizioni che egli previde”.

In parte dei miei arcani dibattiti su ciò che disse Marx e sulla possibilità di reinterpretare le sue previsioni (caduta del saggio di profitto ecc.), sono stato coinvolto a calarle nella realtà. Di tutto ciò che di utile ci sarebbe possibile estrarre da quei dibattiti piuttosto popolari, la conclusione è che le essenziali intuizioni di Marx sono ancora importanti.

E che dovremmo partire ripristinando l’attenzione alla classe.

George Magnus dice:

Consideriamo per esempio la previsione di Marx sul modo in cui si manifesterebbe il conflitto intrinseco tra capitale e lavoro. Come scrisse in “Das Kapital”, il perseguimento di profitti e produttività da parte delle imprese le spingerebbe naturalmente ad aver bisogno di un numero di lavoratori sempre più ridotto, creando un “esercito industriale di riserva” di poveri e disoccupati: “Pertanto, l’accumulo di ricchezza a un polo è allo stesso tempo un accumulo di miseria”.

George Magnus pone quindi in relazione quell’intuizione con la situazione attuale “in particolar modo” negli USA, dove “gli sforzi delle imprese statunitensi nel tagliare i costi ed evitare le assunzioni hanno spinto i profitti delle imprese statunitensi al più alto livello di produzione economica complessiva in più di sei decenni, mentre il tasso di disoccupazione è al 9,1% e i salari reali sono stagnanti”.

Ho già scritto in precedenza su chi ha tratto beneficio dalla crescita emergente degli USA dall’inizio della crisi. Leggete questo blog, per favore – The top-end-of-town have captured the growth [3] – che dimostra categoricamente che i lavoratori dipendenti non hanno goduto della crescita dei salari reali ed i crescenti ranghi di disoccupati e sottoccupati non hanno goduto di nulla nel momento in cui i profitti sono decollati.

Il periodo neoliberista – crisi inclusa – ha costituito un attacco alle condizioni dei lavoratori e la soppressione dei livelli inferiori della distribuzione del reddito. In questo blog – The origins of the economic crisis [4] – delineo il modo in cui la deregolamentazione ha marcatamente alterato la distribuzione del reddito nazionale nei Paesi avanzati nel corso degli ultimi trent’anni e come i Governi [ne] siano stati i facilitatori. George Magnus afferma che, oltre alla crescita dei profitti ed al radicamento della disoccupazione:

La disuguaglianza di reddito negli USA, intanto, è – secondo alcune stime – prossima ai suoi livelli più elevati dagli anni ’20 del XX secolo. Prima del 2008, la disparità di reddito era adombrata da fattori come la facilità del [l’accesso al] credito, che ha consentito alle famiglie povere di godere di uno stile di vita più agiato. Ora il problema si sta ritorcendo contro di loro.

Curiosamente, oggi l’Australian Bureau of Statistics [ABS] ha rilasciato gli ultimi dati [del rapporto] Household Income and Income Distribution, Australia, 2009-10 [5], che ci consentono di vedere l’impatto della crisi (in parte) sulla disuguaglianza del reddito.

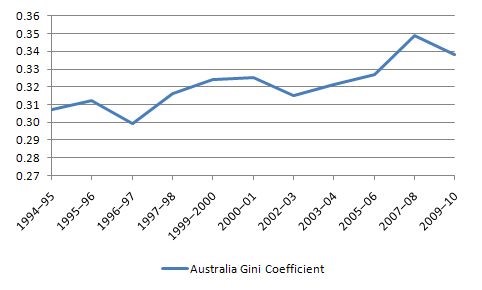

Questo grafico traccia il Coefficiente di Gini (che l’ABS descrive come “un singolo parametro statistico, compreso tra 0 e 1, che costituisce un indicatore complessivo del grado di disuguaglianza; i valori prossimi a 0 rappresentano un grado minore di disuguaglianza, i valori prossimi ad 1 rappresentano una disuguaglianza più elevata”) per l’Australia nel periodo compreso tra 1994-95 e 2009-10.

Per metterlo [nella giusta] prospettiva, i valori per gli USA e per il Regno Unito sarebbero “oltre la cima” del grafico. Ma la cosiddetta terra “egualitaria” d’Australia (un mito che ci viene inculcato in età scolare) sta diventando, anno dopo anno, sempre più simile agli USA. C’è stata un po’ di tregua durante la crisi, ma la tendenza è chiara.

L’ABS mostra che il quintile [6] inferiore (20%) della distribuzione del reddito riceve il 7,1% del reddito complessivo; il quintile seguente (20-39%) riceve il 12%; il successivo quintile (40-59%) riceve il 16,9%; il quarto quintile (60-79%) riceve il 23,3%; l’ultimo quintile [80-100%] riceve il 40,8% del reddito totale.

L’ABS mostra anche che la distribuzione della ricchezza:

… è molto più iniqua rispetto al reddito … il 20% costituito dalle famiglie meno abbienti in termini di patrimonio netto detiene solo l’1% della ricchezza netta complessiva delle famiglie, con un patrimonio medio di 31˙829 $ [AU] a famiglia … Il 20% costituito dalle famiglie australiane più ricche detiene il 62% della ricchezza netta complessiva delle famiglie, con un patrimonio netto medio di 2,2 milioni di $ [AU] a famiglia.

Il reddito e la distribuzione della ricchezza negli USA sono [ancora] più distorti.

Il grafico seguente mostra le quote, rispetto al reddito totale delle famiglie, del quintile inferiore (colonne blu) e di quello superiore (colonne grigie) della distribuzione del reddito. Le linee nere rappresentano le tendenze calcolate tramite regressione lineare sulle serie [di dati], e la direzione è ovvia.

Questi dati sono coerenti con i marcati spostamenti delle quote dei fattori nel reddito nazionale. I dati precedenti si concentrano sul settore delle famiglie. Le quote dei fattori si basano sul concetto di “classe”, nel senso che considerano il reddito da salario e da profitto. Le due prospettive distributive sono legate tra loro ed offrono prospettive differenti degli analoghi andamenti sottostanti (con alcune complessità).

Uno degli aspetti caratteristici dell’ultimo trentennio è stato il marcato aumento della quota profitti (e il corrispondente crollo della quota salari).

L’assalto alla regolamentazione e l’attacco ai diritti dei lavoratori hanno portato ad un divario crescente tra produttività del lavoro e crescita dei salari reali. Il risultato è stato, nella maggior parte dei Paesi, una significativa redistribuzione del reddito nazionale a favore del capitale. Per esempio, nei Paesi del G7 tra il 1982 e il 2005 si è verificata una riduzione del 6% della quota salari nella distribuzione del reddito nazionale (in contrapposizione ad interessi o dividendi). Si è trattato di una tendenza globale.

In passato, i salari reali crescevano in linea con la produttività, assicurando che le imprese potessero realizzare i profitti attesi attraverso le vendite. Con salari reali rimasti ben indietro all’aumento della produttività, è stato necessario trovare un nuovo modo per far sì che i lavoratori continuassero a consumare. Il trucco è stato trovato nell’ascesa dell'”ingegneria finanziaria”, che ha spinto il settore delle famiglie ad indebitarsi sempre di più.

I capitalisti hanno scoperto che potevano sostenere le vendite e ricevere un bonus aggiuntivo sotto forma di pagamenti di interessi [da investimento finanziario] – sopprimendo al contempo la crescita dei salari reali.

Le famiglie, allettate da tassi d’interesse più ridotti e dalle implacabili strategie di marketing del settore finanziario, si sono avventurate in un’abbuffata di credito.

La crescente quota di produzione reale (reddito) intascata dal capitale si è trasformata in fiches da gioco per un settore finanziario deregolamentato e in rapida espansione.

I Governi hanno sostenuto che questo avrebbe creato ricchezza per tutti. E, per un po’, la ricchezza nominale è aumentata – anche se la sua distribuzione non è diventata più equa. Tuttavia, l’avidità ha avuto la meglio sui banchieri via via che spingevano persone chiaramente suscettibili di fallimento ad accollarsi un debito sempre più rischioso. È stata questa l’origine della crisi dei [mutui] abitativi subprime del 2007-08.

È a questo che George Magnus si riferisce quando parla di quanto la “facilità del [l’accesso al] credito, che ha consentito alle famiglie povere di godere di uno stile di vita più agiato”, abbia celato le sottostanti dinamiche di disuguaglianza.

George Magnus invoca ulteriormente Marx nel momento in cui parla del “Paradosso della Sovrapproduzione”:

Marx evidenziò anche il paradosso della sovrapproduzione e del sottoconsumo: più le persone sono rilegate alla povertà, meno esse saranno in grado di consumare tutti i beni ed i servizi che le imprese producono. Quando un’azienda taglia i costi per accrescere gli introiti è furba, ma quando sono tutte a farlo, esse minano la formazione del reddito e la domanda effettiva su cui fanno affidamento per entrate e profitti.

Anche questo problema è evidente nel mondo sviluppato odierno. Siamo dotati di una notevole capacità produttiva ma, nei gruppi di medio e basso reddito, troviamo una diffusa insicurezza finanziaria e tassi di consumo ridotti. Il risultato è visibile negli USA, dove le costruzioni per nuove abitazioni e le vendite di automobili restano a livelli ridotti del 75% e 30% circa rispettivamente.

Come scrisse Marx nel Kapital: “La ragione ultima di tutte le crisi reali resta sempre la povertà ed il consumo ridotto delle masse”.

Note del Traduttore

1.^ Date a Karl Marx una possibilità per salvare l’economia mondiale

2.^ Senior economic adviser: consulente economico senior

3.^ I vertici della città hanno catturato la crescita

4.^ Le origini della crisi economica

5.^ Reddito delle Famiglie e Distribuzione del Reddito, Australia, 2009-10

6.^ Quintili: raggruppamenti derivanti dall’ordinamento ascendente di tutte le famiglie o gli individui facenti parte della popolazione in base ad alcune caratteristiche, come il reddito familiare, e dalla successiva divisione della popolazione in cinque gruppi uguali, comprendente ciascuno il 20% della popolazione stimata

Originale pubblicato il 30 agosto 2011

Traduzione a cura di Andrea Sorrentino